La demanda de acuerdos PPA de compra de electricidad de origen renovable se está disparando, porque la industria se ha dado cuenta de que puede utilizar estos contratos (de largo plazo y precio fijo) como herramientas efectivas para fijar los precios de la electricidad a 2, 5, 10, 15 ó 20 años vista, y evitar así sorpresas (pandemias, problemas logísticos de escala global, guerras...). Además, contratar un suministro de electricidad limpia (de origen renovable) beneficia a la marca contratante, en términos de imagen, de cara al público. LevelTen, plataforma digital para compradores, vendedores, asesores, propietarios de activos y financieros de energías renovables, ha publicado hoy su último informe sobre el particular (el PPA Price Index del primer trimestre de 2023), que hace un seguimiento de la evolución de los precios de las energías limpias en 20 países europeos, utilizando índices de precios basados en las ofertas de PPA subidas a LevelTen Energy Marketplace por los desarrolladores de proyectos eólicos y solares.

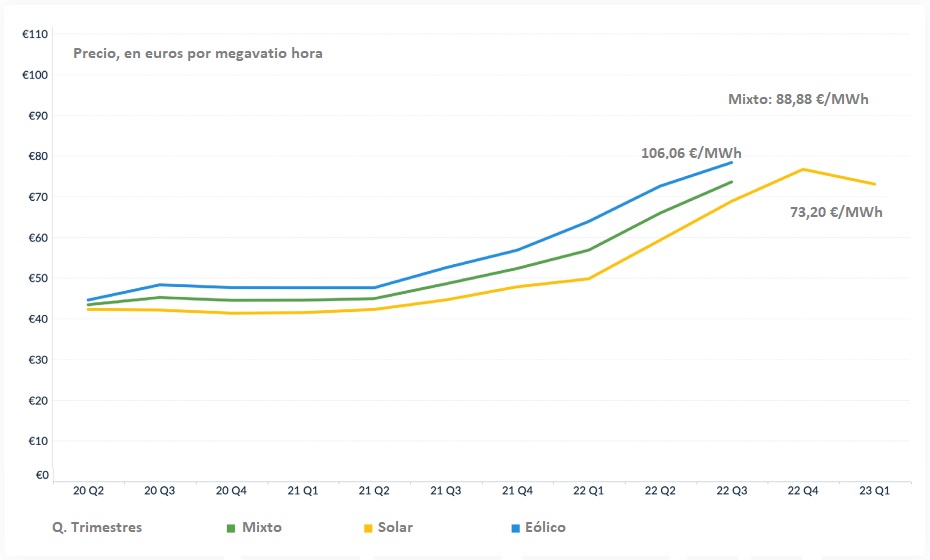

Pues bien, el informe confirma que los precios de la energía solar en el primer trimestre de 2023 están muy por encima (+76%) de los registrados durante el primer trimestre de 2021 y confirma así mismo que también están considerablemente por encima (+47%) de los registrados en el primer trimestre de 2022, lapso durante el que se produjo la invasión de Ucrania (24 de febrero). Eso sí, este último informe LevelTen apunta nueva tendencia: "los precios de los PPAs solares en Europa han bajado por primera vez en dos años". El índice de precios de la energía solar del percentil 25 -dicen los analistas de LevelTen- ha descendido "ligeramente" de un trimestre a otro (-4,7%), hasta los 73,20 euros por megavatio hora (MWh). "La caída es un cambio notable respecto a los precios disparados que el sector solar ha experimentado en los dos últimos años".

A pesar de las subidas registradas en este bienio, la electricidad solar y eólica contratada vía PPA sigue siendo más barata (o mucho más barata) que la electricidad que las industrias y las grandes corporaciones pueden adquirir en los mercados mayoristas europeos, donde el precio del megavatio hora ha estado durante estos dos años muy por encima de esos 73,20 euros, y muy por encima también de los 106 euros de la eólica. Para que nos hagamos una idea, en los últimos diez meses, el precio del megavatio hora en el mercado diario francés, la media de esos diez meses, se ha situado por encima de los 250 euros; en Italia, en los 284,71 euros por megavatio hora; y en Alemania (media de los nueve últimos meses): 223,31 €/MWh (véase más abajo, en detalle, la tabla).

Este PPA Price Index de LevelTen ha trabajado con 124 precios ofertados por 96 proyectos registrados en 20 países europeos: AT, CZ, DK, EE, FI, FR, DE, GR, HU, IE, IT, LT, NL, NO, PL, RO, SK, ES, SE y UK. En los últimos meses la plataforma LevelTen ha registrado un volumen creciente de PPAs ofertados en Rumanía, Bulgaria, Grecia, Hungría y Croacia, "mercados que podrían estar ya preparados para un crecimiento significativo", según los analistas.

Bajo estas líneas, evolución de precios PPA desde el segundo trimestre (Q2) del año 2020. Fuente: LevelTen.

Eólica

A diferencia de la solar fotovoltaica, la electricidad eólica (los PPAs eólicos) sin embargo ha seguido subiendo. El precio del megavatio hora eólico que ahora se oferta es un 35% más caro que el que se ofertaba hace seis meses, si bien sigue estando por debajo del precio de la electricidad que marcan los mercados mayoristas de toda Europa, como se dijo. Los motivos que han propiciado el incremento de este precio son varios, según los analistas de LevelTen. Los dos principales, quizá, el aumento de costes de las materias primas y los componentes eólicos y la burocracia administrativa, que está ralentizando el despliegue de nueva potencia eólica en todo el continente.

Así las cosas, este último informe trimestral establece que el índice general de LevelTen de acuerdos de compra de energía eólica y solar en los mercados europeos aumentó un 56% interanual, situándose en 88,88 euros por MWh. ¿Otra conclusión? Los precios de la energía solar bajan en todos los mercados excepto en España. A pesar de ello, España sigue siendo la meca de la solar fotovoltaica. No hay nación en toda Europa que oferte el megavatio hora solar fotovoltaico al precio made in Spain, como se aprecia en el gráfico que insertamos a continuación.

Placido Ostos, Analista Senior de Energía para Europa en LevelTen Energy: “hay varias razones para este descenso [el de precios PPA]. Uno de los principales factores se encuentra en las dificultades en la cadena de suministro que trajo la pandemia. Estas están remitiendo a medida que los fabricantes aumentan la producción y se resuelven los problemas logísticos. Además, el descenso gradual de la inflación, aunque compensado por unos tipos de interés más altos, está proporcionando a los desarrolladores una mayor visibilidad de sus gastos en capital, lo que se traduce en menos incertidumbre a tener en cuenta en los precios de los PPA. Además, la caída de los precios del gas natural y de la electricidad al por mayor está añadiendo presión a los desarrolladores para que disminuyan los precios de sus PPA con el fin de seguir siendo una opción competitiva para los compradores"

En todo caso, en España, el mercado de PPA solares más activo de Europa, los precios siguen subiendo: un 9,8% en el primer trimestre y un 32,2% en términos interanuales. "La competencia por los PPA en España sigue siendo extremadamente alta, lo que ejerce una presión al alza sobre los precios, incluso cuando las presiones macroeconómicas empiezan a remitir", afirma Ostos. El analista considera en todo caso que próximamente llegarán más ofertas. En enero, el Ministerio para la Transición Ecológica y el Reto Demográfico de España aprobó 132 proyectos de energía solar fotovoltaica en todo el país, así como 20 proyectos eólicos y 2 híbridos, con una capacidad total de 27,9 gigavatios. "Aunque seguramente no todos esos gigavatios llegarán a la meta, sí es seguro que entrará más oferta solar en el mercado y eso ejercerá una presión a la baja sobre los precios de los PPA en el segundo trimestre", afirma Ostos.

Según los analistas de LevelTen, los PPA solares a bajo precio de España han hecho de este país un mercado atractivo para las empresas que compran energía limpia, pero Grecia nos pisa los talones. Grecia empata ahora con España en el porcentaje más alto de ofertas en el LevelTen Energy Marketplace, con un 17,9%, y es el segundo país después de España en cuanto a precios de la energía solar.

Frederico Carita, director global del área Developer Engagement en LevelTen Energy: "el mercado griego de PPA es una opción interesante para los compradores que buscan adquirir energía limpia, sobre todo tras una reciente legislación que da prioridad a los proyectos con un PPA en la cola de interconexión del país"

El desarrollo eólico repunta en el primer trimestre en los mercados con precios más altos

En el cuarto trimestre de 2022, LevelTen no pudo elaborar un índice eólico porque no había suficientes ofertas eólicas disponibles para anonimizar los datos; una clara señal de los retos a los que se enfrentaron los desarrolladores eólicos para sacar nuevos proyectos al mercado, y de la parálisis provocada por la agitación regulatoria en el último trimestre de 2022. Sin embargo, los analistas de LevelTen señalan que hubo un resurgimiento de las ofertas eólicas en el LevelTen Energy Marketplace en el primer trimestre, incluidas ofertas de proyectos en Francia, Reino Unido y Rumanía. Estos mercados tienen precios eólicos más altos que Suecia y España, que también se incluyeron en el índice eólico este trimestre. En los seis meses entre el tercer trimestre de 2022 y el primer trimestre de 2023, las ofertas de precios de PPA eólicos Percentil 25 en Europa aumentaron un 35% hasta 106,06 euros por megavatio hora.

Placido Ostos, Analista Senior de Energía para Europa en LevelTen Energy: "la escasez de suelo, las dificultades para obtener permisos y la oposición de las comunidades locales siguen dificultando el desarrollo de instalaciones eólicas terrestres en toda Europa. Datos recientes han revelado una caída sustancial de las inversiones eólicas, con las inversiones marcando en 2022 el mínimo del continente desde 2009, una cifra alarmante. Los grupos comerciales han señalado en gran medida las intervenciones en el mercado y otras barreras como elementos disuasorios para la confianza de los inversores en el sector. Dicho esto, hemos sido testigos de un resurgimiento de las ofertas eólicas en el LevelTen Energy Marketplace durante el primer trimestre de 2023 en comparación al trimestre anterior, lo que consideramos una señal alentadora"

Bajo estas líneas, precio medio del mercado diario en España hoy; mapa con los precios medios de los mercados diarios de otros países; precio medio del mercado diario (media registrada entre el 15 de junio y el día de hoy); mercado a plazo (cotizaciones para el tercer trimestre y cuatro trimestre de 2023). Fuente: Ministerio para la Transición Ecológica y el Reto Demográfico de España.

La propuesta de la Comisión

La propuesta final de reforma del mercado de la energía de la Comisión Europea, publicada el 14 de marzo, deja claro, según LevelTen, que la Comisión fomenta los PPAs corporativos como vía para que los desarrolladores de proyectos se aseguren contratos a largo plazo y reduzcan la volatilidad de los precios de la energía. La propuesta apoya las subastas nacionales existentes, que ahora deben adoptar la forma de un contrato por diferencia (CxD) bidireccional, al tiempo que presiona a los Estados miembros para que las diseñen de forma que sigan dejando margen para los PPAs corporativos. En concreto, la propuesta establece -explican desde LevelTen- que “los desarrolladores de proyectos de energía renovable o baja en carbono que participen en una licitación pública deben poder reservar un porcentaje de la generación para su venta a través de un PPA. Además, los estados miembros deben esforzarse por aplicar algunos criterios de evaluación de estas licitaciones para incentivar el acceso al mercado de los PPA de los clientes que se enfrentan a barreras de entrada. Por último, la obligación de los proveedores de cubrirse adecuadamente también puede impulsar la demanda de los PPA (que son una forma de bloquear los precios a futuro)”.

Ampliar el mercado a las pymes

En las licitaciones con apoyo público, la Comisión está presionando a los Estados miembros para que den preferencia a los proyectos que ya se hayan comprometido a un PPA para una parte de la producción de su proyecto con "uno o varios compradores potenciales que tengan dificultades para acceder al mercado de los PPA, como las pequeñas y medianas empresas". Uno de los propósitos de la reforma es ampliar el mercado de PPA, puesto que las pymes (pequeñas y medianas empresas) se han enfrentado a dificultades para competir con empresas más grandes y con grado de inversión por las oportunidades de PPA. "Si las licitaciones siguen las directrices de la Comisión -sostiene Ostos-, los desarrolladores de proyectos se verán incentivados a suscribir un PPA con pequeñas y medianas empresas para que puedan ser más competitivas en los concursos públicos. Y esto abrirá el mercado a muchas empresas que históricamente han tenido dificultades para participar en PPAs porque tenían problemas con el acceso al crédito o no necesitaban mucha energía".

Los nuevos instrumentos financieros pueden ayudar a superar los problemas de crédito de las pymes

Según LevelTen, una de las razones por las que muchas pymes no han podido participar en el mercado es porque muchos no tienen una calificación crediticia que les permita invertir. Cuando las instituciones financieras evalúan la conveniencia de invertir o no en un proyecto, examinan detenidamente el PPA del proyecto para asegurarse de que el comprador tiene capacidad para cumplir sus obligaciones financieras durante toda la duración del contrato, que suele ser de 10 a 12 años. Las empresas que no tienen ese grado de inversión, o que no tienen suficiente historial financiero para obtener la calificación necesaria, necesitan aportar garantías significativas para ser consideradas una apuesta segura (o simplemente para ser tenidas en consideración). LevelTen encuestó a 21 desarrolladores europeos en su informe del primer trimestre, y el 57% afirmó que trabajaría con un comprador por debajo del grado de inversión, pero advirtió que el comprador tendría que aportar garantías suficientes.

La Comisión ordena a los Estados miembros que tomen medidas para resolver este problema. "Los Estados miembros -dice- deben velar por que los instrumentos para reducir los riesgos financieros asociados al impago por parte del compensador en el marco de los PPA, incluidos los regímenes de garantía a precios de mercado, sean accesibles a las empresas que se enfrentan a barreras de entrada en el mercado de los PPA y no atraviesan dificultades financieras". El principal riesgo financiero para los compradores es que los precios variables (y a menudo volátiles) de la electricidad en el mercado caigan por debajo del precio fijo del PPA que el comprador ha acordado pagar al proyecto.

Según Ostos, "es posible que, con los instrumentos financieros existentes para apoyar a las empresas adjudicatarias, las calificaciones crediticias dejen de ser una preocupación para las instituciones financieras a la hora de evaluar la capacidad de las empresas adjudicatarias de cumplir sus obligaciones. Las normativas específicas de cada país -añade el analista- aportarán más claridad sobre lo que podrían implicar esos instrumentos, pero la propuesta es prometedora para las empresas más pequeñas que quieran asegurarse un PPA".

El informe completo de LevelTen que ya está a la venta. Bajo estas líneas, gráfica LevelTen, como todas las anteriores (menos la del Ministerio) que muestra, en este caso, la evolución de los precios PPA desde el segundo trimestre (Q2) de 2020 hasta el cuarto trimestre de 2022 (Q4) tanto en Europa como en Norteamérica. LevelTen también ha publicado hoy un informe sobre la evolución de los PPAs en Norteamérica.