El sexenio 2009-2014, segundo período que analiza AleaSoft, va desde el inicio de la crisis económica, a finales de 2008, hasta los primeros indicios de recuperación en 2014, y está caracterizado por (1) la caída de la demanda eléctrica (caída hasta niveles de 2005) y (2) la entrada en el mercado de más energía renovable, tanto eólica como solar, que desplaza a los combustibles más contaminantes, fósiles como el fuel, el gas natural y el carbón. Los precios registrados a lo largo de este segundo período (09-14) permanecen relativamente planos -apuntan desde AleaSoft-, lo que contrasta "con la tendencia creciente del precio durante los primeros diez años del mercado eléctrico liberalizado". Durante estos años, el precio promedio anual fluctúa así alrededor de los 43 euros por megavatio hora (€/MWh), entre los 36,96 €/MWh de 2009 y los 49,96 de 2011.

Al empezar la crisis todos los precios caen. El precio del mercado eléctrico empieza cayendo un 43%, de los 64,43 €/MWh de 2008, el mayor precio de la historia hasta ahora, a los 36,96 €/MWh de 2009. Los precios de los combustibles fósiles para la generación de electricidad (gas y carbón), así como el petróleo Brent y los derechos de emisión de CO2, caen ese mismo año en magnitudes muy similares a las del mercado de electricidad.

Durante los años siguientes, a partir de 2010, los precios de gas y carbón se recuperan, pero la demanda de electricidad sigue cayendo, lo que impide que el precio del mercado remonte y recupere los ritmos de crecimiento anteriores a 2008. El resultado es -apuntan desde AleaSoft- un precio de la electricidad relativamente estable con variaciones debido al comportamiento de la producción renovable y las fluctuaciones de los precios de los combustibles.

Más de mil horas

Entre el 1 de enero de 2009 y el 31 de diciembre de 2014 se registraron 1.077 horas con un precio de cero euros el megavatio hora (0 €/MWh). En toda la historia del mercado este es el período con más horas con precio cero, ni más ni menos que el 2% de todas las horas registraron un precio nulo. Estas horas están agrupadas principalmente alrededor de momentos de baja demanda de electricidad (como madrugadas, fines de semana y festivos), donde un pico de producción eólica es fácil que haga prácticamente desaparecer el hueco térmico y hunda el precio.

También es en este intervalo de seis años cuando se registran los dos únicos días (hasta la fecha) con las 24 horas con precio cero y, por lo tanto, días con un precio base diario de 0 €/MWh. Ambos días pertenecen a la Semana Santa de 2013. El primero es el Viernes Santo, 29 de marzo, y el otro el Lunes de Pascua, 1 de abril.

Pero para mantener el equilibrio del mercado, y para que la generación sea rentable, cuando se registran muchas horas con precio cero (0 €/MWh). Así mismo, se acaban registrando puntas de precio más altas. Es precisamente en este período con más horas 0 €/MWh donde se ha registrado el precio horario más alto hasta la fecha. El día de San Esteban de 2010, siendo un post-festivo del día de Navidad, registró el precio más alto de la historia del mercado entre las 21.00 y las 22.00 horas: 145,00 €/MWh.

Con respecto a la relación de precios entre los sistemas eléctricos de España y Portugal, este período se caracteriza por un acomplamiento muy superior a los años previos a la crisis. El acoplamiento anual pasó del 38% registrado en 2008 al 74% de 2009 y al 96% de 2010, siendo este último el año con mayor acoplamiento entre los mercados del período. En general, entre 2009 y 2014 el precio de la electricidad en el mercado MIBEL para España y Portugal fue el mismo el 89% de las horas.

A partir de un proyecto conjunto de los operadores del sistema eléctrico de Francia, España y Portugal (RTE, REE y REN), y de los operadores del mercado ibérico y francés (OMIE y EPEX SPOT), los mercados diarios del suroeste de Europa acoplaron su precio oficialmente al final de este período, el 13 de mayo de 2014.

Precio del mercado eléctrico e inflación

Durante los años más duros de la crisis económica global, el crecimiento de la inflación en España se frenó. Después de subir un 39% entre 1998 y 2008, el índice de precios de consumo (IPC) creció solo un 8,7% entre 2008 y 2014, incluso registrando retrocesos en algunos años puntuales como 2009 (cero coma tres: 0,3%) y 2014 (cero coma dos, 0,2%). En el período que analiza AleaSoft en este artículo, de 2009 a 2014, el precio del mercado eléctrico español aumentó un 14%. Si se corrige este aumento teniendo en cuenta la inflación, el aumento de precio del mercado eléctrico se sitúa en el 4,6%. La empresa señala que el aumento de precio desde la entrada en funcionamiento del mercado en 1998 hasta 2014 fue del 68%, y que, "teniendo en cuenta que durante este intervalo de tiempo el crecimiento del IPC fue del 51%, el crecimiento real del precio del mercado eléctrico teniendo en cuenta la inflación se sitúa en el 12%".

Demanda eléctrica de España peninsular

Con la llegada de la crisis económica, la demanda eléctrica de España peninsular paró la tendencia de crecimiento que había mantenido desde que comenzó el mercado eléctrico en 1998 y comenzó a decrecer desde el último trimestre de 2008, de forma similar a la tendencia mantenida por el PIB en este período. Entre los años 2009 y 2013 el PIB bajó cada año excepto en el año 2010 cuando fue similar al de 2009, produciéndose la caída más pronunciada en 2008, de un 3,6%. De forma análoga, la demanda eléctrica disminuyó cada año entre 2009 y 2013, con la excepción del año 2010, en que creció un 3,1%. El año de mayor descenso de la demanda en el período fue 2009, con un 4,7%, siendo esta la mayor caída desde que comenzó a funcionar el mercado y hasta el año 2018. En el año 2014, el PIB comienza a recuperarse, con un crecimiento de un 1,4%, pero la demanda eléctrica continúa bajando, en este caso un 1,1%. Pues bien, según AleaSoft, "una de las razones de este comportamiento es que después de la crisis aumentó la eficiencia energética, algo que ya hemos comentado y en lo que profundizaremos en el próximo artículo". La demanda eléctrica y el PIB de 2014 decrecieron un 8,3% y un 7,6% respectivamente, con respecto al año 2008.

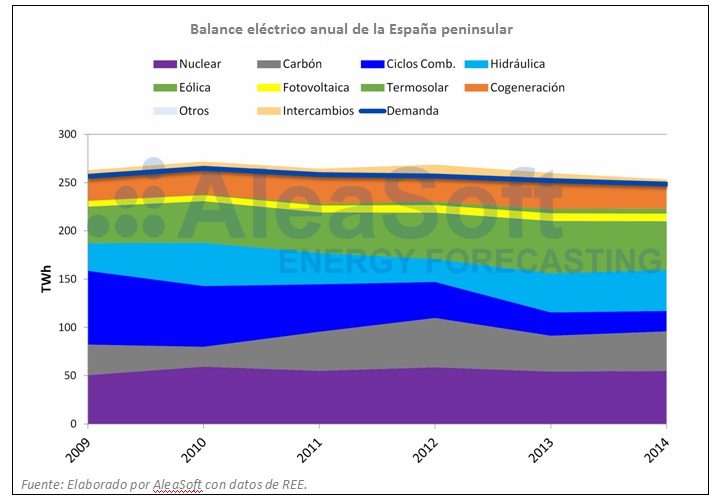

Potencia instalada y producción por tecnologías en España peninsular

Llegada la crisis, su efecto se hizo notar muy pronto en el crecimiento de la potencia instalada por tecnologías en España. Si bien hasta esos años el crecimiento había sido vertiginoso, durante el período de 2009 a 2014 se aprecia una frenada en el crecimiento de las tecnologías que venían despuntando en años anteriores. La fuente de generación de electricidad que más aumentó su capacidad fue la eólica, con un incremento promedio anual de 831,4 megavatios (MW). Este crecimiento representa el doble del de los ciclos combinados, que se sitúan en segundo lugar. Sin embargo, en todo el período de 2009 a 2014 se instaló menos potencia eólica que en los últimos dos años del período anterior, de 2006 a 2008.

La potencia de generación con ciclos combinados de gas vio su crecimiento en 2011 reducido al 3% de la cifra alcanzada el año anterior y, a partir de 2012 se detuvo por completo. La fuente de generación que más disminuyó su potencia en el período fue la de fuel más gas, al ser retirados del mercado 2.320,55 MW, lo que representa un ritmo de retirada superior, en términos absolutos, que el de instalación de nueva potencia con ciclos combinados. También se retiraron del mercado durante estos años 388,38 MW de potencia de generación con carbón.

Por otra parte, es en este período cuando comienza a crecer la utilización del recurso solar para la obtención de electricidad. Tanto la potencia de energía fotovoltaica como la de termosolar registraron crecimientos durante estos años, fundamentalmente la termosolar. Según AleaSoft, en este lapso concreto (2009-2014), "en general, si se consideran ambas fuentes en conjunto, su crecimiento en términos absolutos supera al de los ciclos combinados y se posiciona segundo tras la eólica".

Producción por tecnologías

AleaSoft destaca varios "datos relevantes": (1) la caída abrupta de la producción con ciclos combinados, que en tres años pasó de ser la principal fuente de generación de electricidad a ser la sexta, solo por encima de la aún incipiente producción solar (la empresa experta en previsiones considera que el descenso de la producción de electricidad con ciclos combinados se debe "en parte a la reducción del hueco térmico por la disminución de la demanda y al aumento de la producción con energías renovables" y en parte a "la subida del precio del gas, que hizo más competitivo al carbón" (además, el precio de las emisiones de CO2 también cayó durante este período). Por otra parte, desde 2011 la generación con fuel más gas dejó de participar en el mix "peninsular" español. Durante este período la nuclear fue la principal fuente a la hora de satisfacer la demanda nacional y la caída de la producción con ciclos combinados cedió el segundo puesto a la eólica.

Intercambios internacionales y con Baleares

Durante el período 2009-2014, los intercambios internacionales de energía del sistema eléctrico de España peninsular se caracterizaron por ser netamente exportadores, es decir, que España vendió a sus vecinos (Marruecos, Portugal, Andorra y Francia) más electricidad que la que les compró. Según AleaSoft, "este comportamiento exportador en los intercambios tuvo su explicación en el aumento del volumen exportador hacia Marruecos, que superó al volumen de intercambios entre España y Francia durante todo el período". Los volúmenes de exportación hacia Portugal fueron también altos durante este período, aunque desde el año 2012 este volumen fue disminuyendo hasta caer al 9% del total de intercambios en el año 2014. En agosto de 2012 se puso en funcionamiento el enlace submarino de transporte de energía eléctrica entre la península y la isla de Mallorca. El intercambio entre el continente y el archipiélago fue netamente exportador durante este período y, desde su puesta en funcionamiento, fue aumentando gradualmente hasta alcanzar el volumen máximo de exportaciones en el último de los ejercicios de la serie aquí analizada: 2014.

Brent, combustibles y CO2

El petróleo Brent inició el período que nos ocupa (2009-2014) con un descenso en el precio promedio anual del 37% respecto al año 2008, registrándose en 2009 un valor de 61,49 $/bbl, que fue el mínimo de este período. Sin embargo, en el año 2010 el precio promedio se recuperó, alcanzando los 79,52 $/bbl, lo que representa un aumento del 29% respecto al año 2009. En el año 2011, se registró la mayor variación en el precio promedio de este período con un ascenso del 40%, hasta los 111,24 $/bbl. Esta tendencia ascendente continuó hasta el año 2012, cuando se alcanzó el máximo precio promedio de este período con un valor de 111,72 $/bbl. Posteriormente, en 2013, los precios del petróleo Brent iniciaron una tendencia descendente, que se mantuvo el año siguiente, finalizando el período con un precio promedio anual de 99,02 $/bbl en 2014.

Precio del gas y del carbón

El gas TTF inició el período 09-14 con un precio promedio anual de 12,28 €/MWh, un 49% inferior al del 2008, siendo el año 2009 el de menor precio en este período. A partir del año 2010, el precio subió de manera continuada hasta alcanzar su valor máximo para este período, de 26,88 €/MWh, en el año 2013. En el año 2014, el comportamiento de los precios cambió, y el valor promedio fue 20,91 €/MWh, un 22% inferior al del año anterior y tan solo un 0,3% superior a la media de este período, de 20,85 €/MWh. El carbón API 2 (al igual que el Brent y el gas) inició el período 2009-2014 con una importante bajada de precios. El valor promedio para el año 2009, de 70,96 dólares la tonelada ($/t), fue un 51% inferior al valor correspondiente al año 2008, de 144,15 $/t. Los años siguientes, los precios volvieron a aumentar, pero la tendencia al alza finalizó antes que para el Brent y el gas. En el año 2011 se alcanzó el precio promedio anual máximo del período analizado, de 119,92 $/t. Posteriormente, los precios empezaron a disminuir y esta tendencia se mantuvo hasta el año 2014, cuando el precio promedio anual fue de 75,35 $/t, un 16% inferior al promedio del período analizado, de 89,93 $/t.

Precio de los derechos de emisión

Los precios de los derechos de emisión de CO2 tuvieron un valor promedio en el año 2009 de 13,33 euros la tonelada (€/t), un 40% inferior al del año 2008, de 22,38 €/t. El precio promedio anual aumentó al año siguiente en un 8,4%, alcanzando los 14,45 €/t, el precio promedio anual máximo del período 2009 2014. Pero los tres años siguientes se registraron descensos en los precios promedio anuales de los derechos de emisión de CO2.

La mayor variación se produjo en 2012, con una bajada del 43% respecto al año anterior, seguida por la de 2013, que fue del 40%. Ese año (2013) se alcanzó el precio promedio anual mínimo del período analizado, con un valor de 4,52 €/t. En 2014 los precios se recuperaron, incrementándose en un 33% respecto a 2013, con un precio promedio de 6,01 euros por tonelada (€/t).

Durante el período analizado se desarrolló la segunda fase del Sistema Europeo de Comercio de Derechos de Emisión (EU ETS), entre 2008 y 2012, y comenzó la tercera fase en el año 2013. Durante la segunda fase los precios bajaron debido a la crisis y por el aumento de la producción renovable y la eficiencia energética. El comienzo de la tercera etapa estuvo marcado por la sobreoferta de EUAs que quedaron disponibles de la segunda fase, lo que favoreció el descenso de los precios.

AleaSoft sintetiza su análisis del mercado eléctrico español durante la crisis

«Esta segunda etapa del mercado eléctrico español, que va desde el comienzo de la crisis económica hasta los primeros indicios de recuperación, se puede resumir como un período donde se frenó el crecimiento mantenido durante la etapa anterior. El principal factor fue la caída de la demanda de electricidad durante este período, producto de la crisis económica. Otro factor fue la entrada al mercado de más energía renovable, tanto eólica como solar, que ofertan a precios más bajos que las otras tecnologías más contaminantes, fuel, gas y carbón, a quienes fueron desplazando en este período».

En la siguiente entrega de esta serie sobre el mercado eléctrico español AleaSoft analizará la recuperación del mercado y de la demanda eléctrica tras la crisis económica, el auge de las renovables en los últimos años y la puesta en marcha de una nueva interconexión con Francia, que favoreció el acoplamiento del mercado español con el resto de mercados europeos.