Los supervisores bancarios están cada vez más preocupados -apuntan desde Finance Watch- por la vinculación entre el cambio climático y la estabilidad financiera. Según esta oenegé, integrada por exprofesionales del mundo de las finanzas, profesores universitarios y expertos del mundo de la economía, "el problema gira en torno a la financiación del sector de los combustibles fósiles por parte de los bancos, dado que los combustibles fósiles son los factores que más están contribuyendo a acelerar el cambio climático, y muchos de los bancos deberán deshacerse de estos activos para lograr la transición a una economía neutral en cuanto a emisiones de carbono".

Finance Watch considera que "la manera más coherente y eficaz de afrontar esta situación sería la adopción de una medida técnica que los legisladores están analizando actualmente en la UE y Canadá: ajustar los requisitos de capital de manera que se reconozcan los mayores riesgos asociados a la financiación de combustibles fósiles". Pero esto exige -considera FW- la aplicación de "una ponderación del riesgo sectorial del 150% a los activos de los bancos que estén expuestos al riesgo de crédito de los combustibles fósiles" y, para implementarla, los bancos necesitarían capital adicional.

Pues bien, el estudio de Finance Watch hoy publicado analiza las repercusiones para los bancos de la propuesta de ponderación de este riesgo al 150%, y ha llegado a la conclusión de que "sería viable implementarla sin que la capacidad de concesión de préstamos de los bancos se viese afectada".

Se necesita capital adicional tanto a nivel mundial como en España

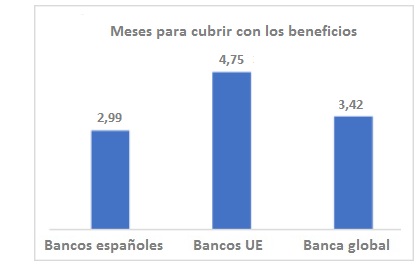

El estudio analiza los 60 bancos más grandes del mundo, incluidos los 22 bancos más grandes de la UE por número de activos, tres de los cuales son españoles. "Desde nuestro punto de vista -explican las autoras del informe-, la aplicación de una ponderación del riesgo del 150% a los activos de los bancos que estén expuestos al riesgo de crédito de los combustibles fósiles requeriría de media un capital adicional equivalente a unos 3-5 meses de los beneficios de esos bancos en 2021".

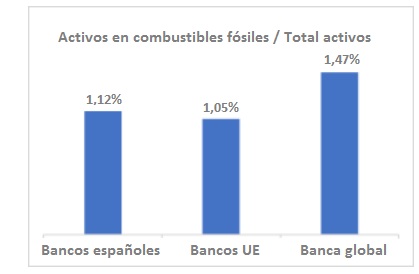

El capital adicional medio por banco ascendería a 2.690 millones de euros, el equivalente al 2,85% del patrimonio neto actual de los bancos (a 31 de diciembre de 2021) ó a 3,42 meses de sus ingresos netos en 2021. Los tres bancos españoles incluidos en la muestra de Finance Watch son BBVA, Santander y CaixaBank. Entre los tres, poseen en sus balances 30.200 millones de euros en activos vinculados a combustibles fósiles, lo cual supone el 1,12% de sus activos totales, frente al 1,05% de la media de la UE y al 1,47% de la media mundial.

Según el informe de Finance Watch, esto significa que, de media, cada uno de los bancos españoles necesitaría recaudar un capital adicional de 1.400 millones de euros, frente a la media mundial de 2.690 millones de euros, para aplicar una ponderación de riesgo más elevada a sus activos vinculados a combustibles fósiles. "Dada su rentabilidad -explican desde la oenegé-, estimamos que los bancos españoles podrían conseguirlo en unos 2,99 meses mediante una retención de beneficios, lo cual está por debajo de la media de la UE y mundial".

Implicaciones para la concesión de préstamos

En los años posteriores a la crisis financiera mundial, los bancos recaudaron una gran cantidad de capital en un plazo de 18-24 meses sin reducir sus concesiones de préstamos ni sus activos totales, mediante una combinación de beneficios retenidos y de la aplicación de mayores diferenciales para los préstamos.

El capital adicional necesario para esta propuesta es mucho menor -según FW- y equivale a la retención de tan solo un trimestre de beneficios, "aunque en la práctica los bancos tendrían más plazo para responder, porque normalmente este tipo de medidas se aplican de forma gradual durante períodos más largos".

Según esta organización no gubernamental, la nueva brecha de capital podría salvarse "muy fácilmente" mediante la retención de beneficios durante un periodo adecuado "sin reducir por ello la capacidad de concesión de préstamos, lo cual es importante para respaldar una transición sostenible".

Esto no impediría -matizan los autores del informe- que los bancos concediesen préstamos a los clientes del sector de los combustibles fósiles, "aunque los bancos tendrían que introducir una prima de riesgo más alta en sus préstamos para contabilizar los riesgos asociados".

Conclusión

La actual revisión legislativa de las normas prudenciales bancarias en la UE —el Reglamento y la Directiva sobre Requisitos de Capital (RRC / DRC)- constituye "una oportunidad única para introducir una ponderación de riesgo sectorial para las exposiciones al riesgo de crédito de los combustibles fósiles", según Finance Watch.

Eso sí, más adelante, los supervisores -añaden desde esta organización- deberían trabajar con los bancos para aplicar los cambios de manera gradual a lo largo de un periodo adecuado: "esto es fundamental para proteger a los bancos españoles de los riesgos relacionados con el clima que están asociados a la financiación del sector de los combustibles fósiles, así como las perturbaciones debidas a la aceleración del cambio climático, sin reducir su capacidad de conceder préstamos".

Son organizaciones miembro de Finance Watch organizaciones no gubernamentales como Oxfam, Transparencia Internacional, Attac France o Secours Catholique-réseau mondial Caritas Paris; sindicatos como la European Trade Union Confederation o Comisiones Obreras; organizaciones de consumidores y usuarios, como la española Asociación de Usuarios Financieros; fundaciones como la Heinrich-Böll-Stiftung, vinculada al Partido de los Verdes alemán; asociaciones empresariales y otras, vinculadas a la banca y a las aseguradoras.